为读者提供最具价值的家电新闻

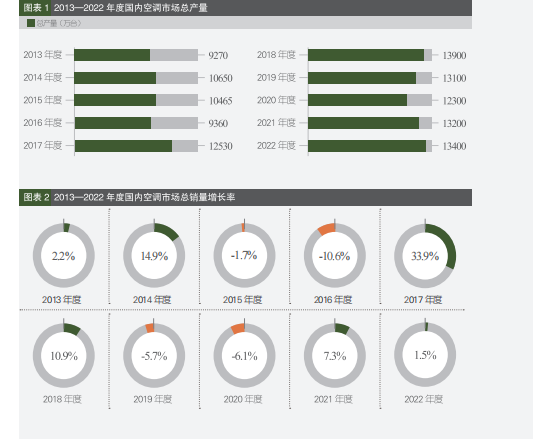

1、总产量:同比上升

本年度结束,国内空调市场总产量达到13400万台,总销量增长率相比去年略有上升1.5%(图表1、2)。继2021年冷年之后,空调行业对于2022的回暖抱有较高期望。本年度结束,国内总产量有所增长,比去年增加了200万台;总销量增长率也同步提高,总体来说相比2021年呈现向好的趋势。尽管旺季出现连续高温天气,出现短暂的销售高峰,但实际上并没有达到行业预期目标,上升趋势不足,没有大的利好。由于房地产行业状态低迷,对于家电行业也产生了负面影响;再加上市场对于消费者的刺激消费明显不足,导致本年度空调行业的产量和销量虽然都呈现上升趋势。

激进的市场需求激发的产能竞赛,曾经给空调行业带来过无尽的痛苦,多年相对理性的空调市场是否会战火重燃,电商更快速的向前是否会令坚持传统压货模式运营的几大主流品牌重新审视现有的渠道模式,所有一系列的问题都值得业内认真思考。特别是几大主流品牌,其生产能力和实际产量对行业总产量起到决定作用,一举一动都将对行业产生重要影响。

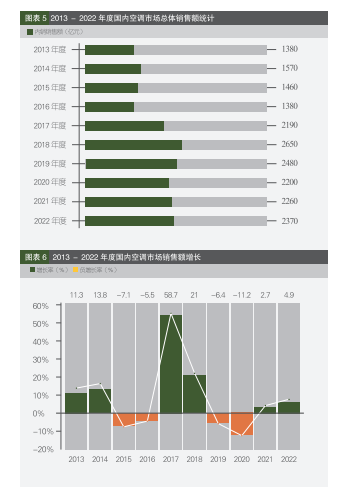

2、内销:量额双升

2022年度结束,空调企业内销出货约为7120万台,相比2021年度的6860万台上升了260万台,升幅约为3.8%(图表3、4)。而本年度国内空调市场总体销售额约为2370亿元,与2021年度2260亿元相比上升了4.9%(图表5、6)。本年度,虽然原材料出现下滑,但价格未现松动,价格竞争逐渐渗入每一细分品类市场,以用户为中心的产品升级是大势所趋。第一阵营继续引领国内空调市场趋势,也体现了技术走向的主旋律。

具体到品牌,格力、美的、海尔仍然是内销市场的前三强且市场占有率持续提升。TCL、奥克斯、海信科龙成为第二阵营的中坚力量。

以美博、新科、扬子为代表的一大批品牌持续发展。与此同时部分消失多年的小品牌再度进入行业视野,甚至过去少有耳闻的品牌也如雨后春笋般从各地冒出来。

受出货量、渠道库存,以及房地产等因素影响,空调市场告别高速增长进入调整期。但是,长期来看,空调市场仍具备较大的增长空间。在城镇化建设加快和消费升级的推动下,新增需求和换代需求仍为国内空调市场继续增长提供了增长空间。

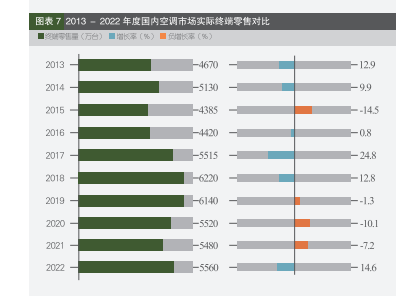

3、零售终端:同比上涨

继2019、2020、2021年度空调内销零售市场连续三年出现下滑以后,2022年度空调零售终端市场同比出现增长。在本年度结束,调研结果显示,2022年度结束,国内空调市场实际终端零售约为5560万台,较上一年度的5480万台增加了80万台,增幅为14.6%(图表7)。零售量出现同比增长说明我国空调市场开始逐步回暖。

和其他传统白电相比,未来空调零售市场仍然具备一定的成长空间。受换新市场、消费需求、国家政策等多方因素的影响,空调市场出现新的机遇。从终端来看,高颜值、高品质的产品在带给消费者换新热情的同时,也给空行业升级、产品创新带来动力。值得一提的是,空调企业积极推动以旧换新、助力绿色家电普及、终端零售转型等有效激发市场新动能,拉升了终端零售市场销售。

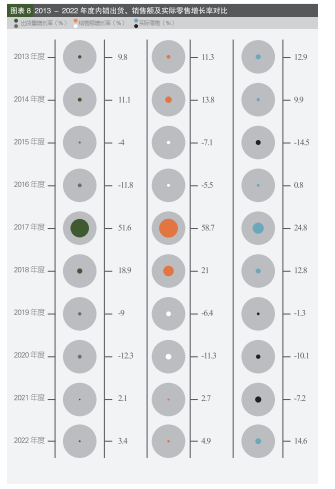

4、产品:结构持续优化 加速升级

出货量、销售额和实际零售(上墙率)是衡量市场销售好坏的三个指标。从2008年开始,内销出货量、内销销售额以及实际零售增长率基本保持了共同进退的增减水平。2015年度,出货量、销售额和实际零售都出现了不同程度的下滑,超过两位数的降幅让大多数空调企业感受到来自终端的压力,特别对中小品牌造成了巨大影响。

这一现象在2016年度有所好转。2017、2018年度三项指标均同比上升,一扫过往阴霾。2019年度则又出现了下滑,2020年继续下滑。本年度结束,空调产品出货量和销售额的上升幅度分别为3.4%和4.9%,实际零售量增幅为14.6%(图表8)。终端销量的增长主要受市场需求释放、高温天气、国家连续出台刺激政策的影响。同时,零售增长表明终端线上线下融合、布局新零售取得了一定的效果。

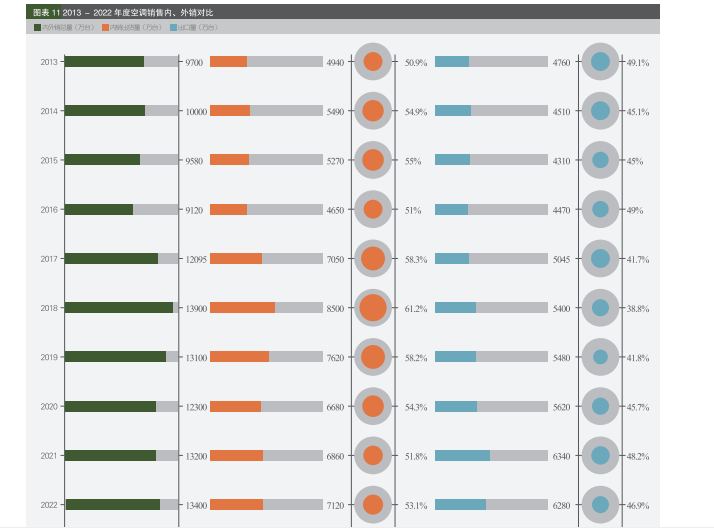

5、出口:数量增长,内外差距拉大

出口市场长期在我国空调市场的发展中扮演着极其重要的角色。2017、2018年度空调内销大幅增长全面压过出口市场,内外销市场开始呈现分化走势。2019年度空调总出口量增幅为1.5%,继上一年度增长之后继续呈现向好的走势,但是增速有所下调。

2021年度结束,空调总出口量为6340万台,与上一年度的5620万台相比,增加720万台,增幅为13.5%,持续呈现增长趋势,同时增速有所提升。

对比本年度内外销出货实际情况,内销出货量占总出货量的53.1%,外销出口量占总销量的46.9%,内销市场占比出现上升,外销市场占比同比下滑。在外销总量出现下滑的前提下,出口市场在总体份额中占比有所下滑(图表11)。

从2022年度的空调出口情况来看,大部分企业都取得了不同程度的下滑。美的出口总量接近2320万台,占据35%以上的份额。格力出口总量超过1080万台,出口份额接近18%。海尔本年度出口市场十分抢眼,总量相比去年增长近3成,创近几年市场新高。此外,TCL继三年出口总量持续增长后,今年市场占据份额本年度份额已达到12%左右,取代奥克斯成为出口市场中新一支不可忽视的重要力量。

有一点需要特别提及,近年来在自主品牌出口方面海尔无疑是做得最为出色的品牌。到目前,海尔空调出口产品近100%自主品牌,是国内出口空调制造商中自主品牌出口占比最高的企业,2017年,海尔空调以22%的市场份额占中国自主品牌出口第一。而且,在海外市场销售占比中,海尔空调也是中国自主品牌第一。海尔空调不仅在越南、印度、泰国、巴基斯坦等国家拥有海外制造基地,同时依托海尔在全球设立的“10+N”开放研发体系,和海尔、卡萨帝、统帅、GE Appliances和AQUA等品牌集群,海尔空调得以快速满足全球用户差异化需求。海尔是最早在全球范围自主品牌的企业,逐渐形成了研发、制造、营销三位一体的本土化策略。最新数据显示,海尔磁悬浮中央空调达到澳洲第一、以色列翻倍增长的瞩目战绩。在亚洲,海尔空调是泰国第一,平均每卖出3台磁悬浮中央空调就有1台是海尔。在全球市场,海尔磁悬浮空调已经连续3年市场份额第一。

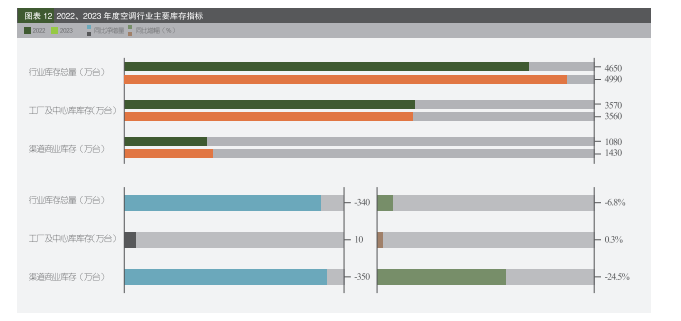

6、库存:仍在高位

空调产品的特殊性决定了库存一直是业内绕不开的话题。依靠压货打通产业链上游更是许多空调主流企业的常规战术。虽然近年来海尔、美的、奥克斯等品牌都在着力推动效率化运营以摆脱库存的负面作用,但由于行业整体推进进程依然比较缓慢,行业库存依然在高位。

2022年度结束,空调行业库存总量为4650万台,较上一年度的4990万台,降低了340万台,降低-6.8%(图表12)。其中,工厂及中心库库存为3570万台,较上一年度的3560万台,上涨了10万台,增幅为0.3%。渠道商业库存为1080万台,较上一年度1430万台降低了350万台,降幅为-24.5%。

自2014年底行业库存攀升到2000万台后,近年来一直居高不下, 2015年底库存一度突破3000万台。2016冷年行业总体库存甚至突破4500万台的关口,相当于2012冷年全年的内销出货量。

即使在持续高温、行情火热的2018年度空调市场,给了行业更多释放库存动能的背景之下,空调行业总体库存依然4500万台以上,足以表明强势备货压货的游戏规则在空调行业的根深蒂固。本年度市场保有量创新高,再加上房地产市场低迷,年度结束,库存达到4650万台,仍在高位徘徊。

库存对于行业来说本身就是一把双刃剑,库存处于较低水平,旺季根本无法及时满足突发高温天气下的市场需求;如果库存过高不能及时消化,在很大程度上也会面临迅速贬值的风险,使厂商利益严重受损。多年的市场实践都召示,空调行业在经历大小年的市场交替之时,各大品牌都会因为库存问题饱受煎熬。

2017、2018年度井喷式的市场行情使得各大空调品牌纷纷加大排产。2019年度,虽然空调产能节奏有所放缓,但有很多新品牌在三四五级抢滩市场,同时整个大盘市场表现低迷,2021年度在高基数的基础上,库存仍在高位徘徊。在高温和利好政策的刺激下,本年度的库存总的来说有所下降,但是依然在4500万台以上,其中工厂及中心库库存甚至有所增长。

参与讨论

评论列表 共有 0 条评论